経営支援

個人経営飲食店の節税対策とやりすぎが招く廃業リスクについて調べてみた!

この記事の目次 [表示する]

一般的なサラリーマンの場合、本人に代わって会社が税務申告をしてくれますが、飲食店のオーナーは個人事業主。つまり、自分で税務申告をしなければなりません。

余裕のある経営を続けるには、売上を伸ばすことだけでなく、節税をして出ていくお金を減らすことも大切です。本記事では、飲食店が取り組める節税対策の方法と、節税のしすぎが招くリスクについてお伝えします。

飲食店オーナーにとっての節税とは、国に治める税金である所得税を安く抑えることです。

所得とは、1月1日から12月31日までの間にお店を営業して得た収入(売上)から、経費を引いたもの。そして、所得に対してかかる税金を所得税といいます。

所得税=課税所得(収入-経費-所得控除)×税率-税額控除

収入から、経費と所得控除を引いたお金

「納税者それぞれの事情に配慮して、公平に課税しよう」という考えがベースの制度

生命保険料控除、医療費控除、扶養控除などいろいろな種類がある

所得の額に応じて決まっており、所得が多いほど税率が上がる(累進課税制度)

算出された所得税(納めるべき所得税額)から差し引くお金

代表的なのは、住宅ローンの残高に応じて差し引かれる「住宅ローン控除」

上記の計算式をみると、「収入を減らす」もしくは「経費を増やす」ことが、節税のポイントであるとわかります。

では、具体的な節税対策には、どんなものがあるのでしょうか。

日本には「累進課税制度」があり、所得の多い人ほど税金を多く納めるシステムになっています。つまりこれは、「誰かに所得を分散することができれば、税負担を減らせる」ということ。

所得を900万円と想定し、所得分散をしない場合とする場合の税金を計算してみました。

【所得分散をしない場合】

課税所得900万円×税率23%-控除額636,000円=所得税額1,434,000万円

【所得分散をする場合】

配偶者に300万円の給与を支払う場合、

自分:課税所得600万円×税率20%―控除額427,500円=所得税額772,500円

配偶者:課税所得300万円×税率10%-控除額97,500円=所得税額202,500円

⇒自分:所得税額772,500円+配偶者:所得税額202,500円=所得税額975,000円

このように所得分散をした場合、しない場合と比較して459,000円安くなることになります。

事業所得をすべてを自分のものとして処理してしまっているオーナーも多くいます。配偶者や子ども、兄弟姉妹と一緒にお店を経営しているのであれば、所得分散をしないのはもったいないでしょう。

個人事業主は、経費としてカウントできる支出の幅が法人よりも多いです。水道光熱費や家賃など、はっきり経費とわかるもの以外に、意外な支出が経費として認められる場合も。たとえば、次の4つです。

①接待交際費

お世話になっている仕入れ先や常連さんなどと飲食をした場合は、「接待交際費」となります。

「事業として利益を出すのに必要なお金」であれば、接待交際費として認められます。将来取引をするかもしれない業者や、経営のアドバイスをくれる友人などとの飲食も含めてよいでしょう。

ただし、仕事に関係のある飲食代であることを税務署に証明できなければなりません。領収書の裏に、日付や相手の氏名、会社名、会った目的などをメモしておきましょう。

②車両関連費

オーナーの自家用車を事業用として、仕入れや配達に使っていることもあるでしょう。その場合、ガソリン代、車検費用、自動車保険料などを経費としてカウントできます。

ただし「家事按分(かじあんぶん)」といって、プライベートと事業で何対何の割合で使ったかを自己申告しなければなりません。

ガソリン代で按分比率を求める場合は、次の方法があります。

・走行距離

仕事で〇km走り、残り〇kmをプライベートで走った場合、〇:〇の比率で計上

・使用日数

一週間に営業日数が6日あり、その日だけ事業用として使う場合、6/7で計上

③研究開発費

セミナーや試飲会・試食会など、飲食店向けのイベントに参加することもあると思います。

これらにかかる受講料や参加料は、経営のノウハウを学んだり、アイディアを得たりするために必要な経費です。そのため、「研究開発費」とすることができます。

ちなみに、市場調査やメニュー立案のために他店で食べ歩きをした場合にも、研究開発費となります。

④福利厚生費

スタッフの歓送迎会や、信頼関係を深めるためにおこなう食事会、慰労旅行などは、「福利厚生費」となります。休憩スペースに置いているお茶やコーヒー、まかない代なども福利厚生費に含めることができます

ただし、これらを福利厚生費とするには「スタッフ全員を対象とし、金額がおおむね一律であること」「高額すぎず、社会通念上相当の金額であること」などの条件があります。

このほかにも、サービス費(客席に置く新聞や雑誌など)、衛生費(制服のクリーニング代など)など、経費にできるものがないかチェックしてみましょう。

「所得税の青色申告承認申請書」を税務署に提出すると、課税所得から65万円を差し引くことができます。

所得を600万円、経費を200万円と想定し、青色申告をしない場合とした場合の税金を計算してみました(ここでは、扶養控除などは抜きで考えています)。

【青色申告をしない場合】

課税所得=収入600万円-経費200万円=400万円

課税所得400万円×税率20%-控除額427,500円=所得税額372,500円

【青色申告をする場合】

課税所得=収入600万円-経費200万円-青色申告特別控除65万円=335万円

課税所得335万円×税率20%-控除額427,500円=所得税額242,500円

このように、青色申告をすることで13万円の節税につながります。

ただし、65万円の特別控除を受けるためには、「単式簿記」ではなく、すこし複雑な「複式簿記」で記帳をしなければなりません。税理士に依頼する、もしくは『freee』などのクラウド会計ソフトを利用するのがおすすめです。会計ソフトを利用すれば、毎日の記帳だけでなく、税額の計算や確定申告書類の作成なども自動でおこなえます。

▼freeeについてはこちら▼

個人経営の飲食店に会計ソフトFreee(フリー)を勧める5つの理由を徹底解説

■専従者制度を使う

「青色申告の専従者制度」を使うと、配偶者や家族に支払っているお給料を全額経費にできます。次の条件を満たしているかチェックしてみましょう。

1.青色申告をした本人と、生計をともにする親族であること

2.当該年度の12月31日の時点で、15歳以上であること

3.青色申告をした人の事業に、6か月を超える期間従事していること

1と2にあてはまっていても、高校生や大学生の場合には適用されません。くわしくは下記の記事をチェックしてみてください。

▼「青色申告」について知りたい方はこちら▼

青色事業専従者給与に関する届出書について

事業がうまくいけば利益が増え、所得も高くなります。既出のように、日本では累進課税制度がとられているので、お店が繁盛するほど税金の負担も増えてしまいます。

所得が900万円を超える場合には、法人化を検討しましょう。法人税は、所得800万円までは税率15%、800万円を超える部分は23.2%で一律なので、税負担を抑えることができます。事業所得の一部を自分のお給料にすれば、給与所得控除を受けられるのもメリットです。

ただし、会社設立や廃業の手続き、法人税の申告手続きなどが複雑です。かえって税負担が増えてしまうため、事業が成長していない場合は、法人化するのは避けましょう。

▼関連記事▼

2号店オープンで倒産リスクを回避!飲食店多店舗展開のメリットを知ろう

これまで節税の方法について触れてきましたが、節税にはげむあまり所得を減らしすぎるのは危険です。個人事業主として大切な、「社会からの信用度」が下がってしまうからです。いきすぎた節税が招く、3つのリスクについても知っておきましょう。

「事業がうまくいけば、店舗展開をしたい」と考えるオーナーも多いでしょう。ところが節税をしすぎると、いざ資金が必要になったとき、銀行からお金を借りにくくなります。

融資を受けるためには、収入のわかる「所得証明書」が必要です。そこに記載された所得金額があまりにも低いと、銀行に「このお店には返済能力がない」と判断され、審査で落とされてしまう可能性が高まります。

同じ理由で、キャッシング機能(お金を借りる機能)をつけたクレジットカードをつくるときにも、審査に通りにくくなります。

お店を移転して、新しい物件を借りる場合もあるかもしれません。そのとき、管理会社や大家さんから所得証明書の提出を求められることがあります。

理屈は、銀行から融資を受けるときの審査と同じ。「この人は、きちんと家賃を支払えるのか?」という部分を見られ、所得があまりにも少ないと入居を断られてしまいます。

入居審査の基準は物件によって異なりますが、ひと月の家賃が所得の30%を超えると難しくなります。家賃15万円の物件を借りるには、年間所得が600万円(15万円×12か月÷30%)なければ厳しいということです。

思わぬケガや病気によって、長い間お店を開けられなくなる場合もあります。休業によって収入を得られなくなるリスクにそなえて、休業補償(所得補償)保険に加入している方も多いと思います。

休業補償の保険金は「平均月間所得金額」がベースになっており、「平均月間所得金額×休業月数」といった式で求められます。極論ではありますが、所得金額がゼロであれば、万一のときにもらえる保険金もゼロ。節税のしすぎで所得金額が低くなると、いざというときに休業補償がもらえなくなる(受け取れる金額が少なくなる)リスクがあります。

また、控除を増やすために不要な保険に加入したり、「経費で落とせるから」とむやみにお金を使ったりすれば、手元の現金が減ってしまいます。これでは節税の意味がありません。

目先の税負担を減らそうとするあまり、長い目で見たときの損失にならないように気をつけましょう。

クロスポイント株式会社 HP:https://x-p.jp/

「忙しくて、節税対策についてゆっくり考えられない」「税金の知識にうとくて、考えただけで頭が痛い」。そんな方はひとりで悩まず、プロの税理士の力を借りてみてください。

おすすめは、飲食店向けのトータル経営サポートサービス『クロスポイント』。税理士のほかにも、弁護士や会計士といったプロフェッショナルが在籍しており、さまざまな面から経営相談に乗ってくれます。

・月々の記帳業務

所得を把握し、正しく税金を納めるためには、日々のお金の出入りをきちんと把握しておかなければなりません。とはいえ、たまったレシートや伝票を整理し、ひとつひとつの取引を帳簿に書きこむ作業は骨が折れます。

クロスポイントでは、会計ソフト『freee』などと連携し、煩雑な会計作業を代行しています。会計作業をプロに任せてしまえば、メニューやサービスの改善、スタッフ教育といった「本業」に力を注ぐことができます。

・税務相談

飲食店のオーナーが支払う税金は、所得税のほかにも、住民税、消費税など複数あります。

税金の知識がないのに、無理に個人で手続きをすると、重大なミスによって営業どころではなくなる可能性も。

クロスポイントを利用すると、不安な税務関係の処理も、税理士のアドバイスのもとで安心しておこなえます。経営状況やオーナーの生活状況に合わせて、節税対策も提案してくれます。

・税務申告書の作成

個人事業主は、前年1月1日から12月31日までの所得を把握し、翌年2月16日から3月15日までの間に確定申告を済ませなければなりません。

会計ソフトを使って帳簿をつけていれば、自動でデータができあがっていくので、税務申告書をつくるときも困りません。

しかし、実際に提出する書類は手書きで記入しなければならないため、金額の計算が大変。クロスポイントなら、税務申告書の作成まで代行してくれるので安心です。

また、税務関連のサポートのほかにも、次のようなサービスを利用できます。

…月次決算報告の作成

タイムリーに経営状況がわかり、サービスや利益率の向上につなげられる

…マネジメント診断

四半期ごとにつくるレポートによって、長いスパンで見た経営状況をつかめる

…集客アドバイス

お店のそのときの状況にマッチする集客戦略を、プロの目線から提案

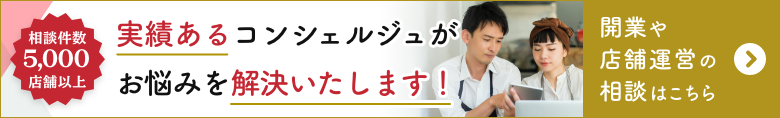

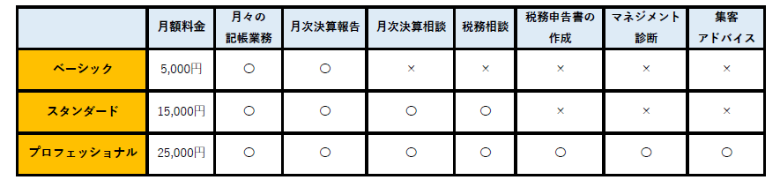

税理士に相談するとなると、心配なのが費用。クロスポイントは、月額5,000円からという業界最安値の料金で利用できます。

ベーシックプランは業界最安値の5,000円。飲食店経営のタイムリーな状態の把握から、効果的な施策によるムダの見直しが可能になります。どのプランにも、30日間の無料お試し期間があるのもうれしいところでしょう。

会計業務や資金調達、クロスポイントについてより詳しく知りたい方はこちらからお問い合わせください!

▼税理士費用相場について▼

飲食店が税理士と契約した場合にかかる費用相場【相談無料】

お店を続ける限り、税金は毎年納めなければなりません。節税対策をまったくしていない場合、必要な額よりもかなり多くの税金を支払っている可能性もあります。税金の負担が減れば、手元に残るお金も増えるので、気持ちに余裕のある経営ができるようになりますよね。とはいえ、独断で節税にはげむと、所得の減少によって社会的信用度も下がってしまいます。プロに相談しながら、お店の状況に合わせた節税対策をしていきましょう。

▼関連記事▼

その保険、節税になっていますか?保険の見直しで節税対策を!

開店ポータルBizでは、資金調達や会計業務、節税、コスト削減、地域やお店にあった集客方法に関するご相談を無料で承っております。下記のフォームから、お気軽にご連絡ください。✨

余裕のある経営を続けるには、売上を伸ばすことだけでなく、節税をして出ていくお金を減らすことも大切です。本記事では、飲食店が取り組める節税対策の方法と、節税のしすぎが招くリスクについてお伝えします。

【飲食店経営】節税とは「所得税」の額を抑えること!

飲食店オーナーにとっての節税とは、国に治める税金である所得税を安く抑えることです。

所得とは、1月1日から12月31日までの間にお店を営業して得た収入(売上)から、経費を引いたもの。そして、所得に対してかかる税金を所得税といいます。

【所得税の計算式】

課税所得

所得控除

生命保険料控除、医療費控除、扶養控除などいろいろな種類がある

税率

税額控除

代表的なのは、住宅ローンの残高に応じて差し引かれる「住宅ローン控除」

上記の計算式をみると、「収入を減らす」もしくは「経費を増やす」ことが、節税のポイントであるとわかります。

では、具体的な節税対策には、どんなものがあるのでしょうか。

【飲食店経営】個人事業主が取り組める節税対策とは?

【飲食店経営】節税対策①配偶者などに所得分散する

所得を900万円と想定し、所得分散をしない場合とする場合の税金を計算してみました。

【所得分散をしない場合】

課税所得900万円×税率23%-控除額636,000円=所得税額1,434,000万円

【所得分散をする場合】

配偶者に300万円の給与を支払う場合、

自分:課税所得600万円×税率20%―控除額427,500円=所得税額772,500円

配偶者:課税所得300万円×税率10%-控除額97,500円=所得税額202,500円

⇒自分:所得税額772,500円+配偶者:所得税額202,500円=所得税額975,000円

このように所得分散をした場合、しない場合と比較して459,000円安くなることになります。

事業所得をすべてを自分のものとして処理してしまっているオーナーも多くいます。配偶者や子ども、兄弟姉妹と一緒にお店を経営しているのであれば、所得分散をしないのはもったいないでしょう。

【飲食店経営】節税対策②経費にできるものがないかチェックする

①接待交際費

お世話になっている仕入れ先や常連さんなどと飲食をした場合は、「接待交際費」となります。

「事業として利益を出すのに必要なお金」であれば、接待交際費として認められます。将来取引をするかもしれない業者や、経営のアドバイスをくれる友人などとの飲食も含めてよいでしょう。

ただし、仕事に関係のある飲食代であることを税務署に証明できなければなりません。領収書の裏に、日付や相手の氏名、会社名、会った目的などをメモしておきましょう。

②車両関連費

オーナーの自家用車を事業用として、仕入れや配達に使っていることもあるでしょう。その場合、ガソリン代、車検費用、自動車保険料などを経費としてカウントできます。

ただし「家事按分(かじあんぶん)」といって、プライベートと事業で何対何の割合で使ったかを自己申告しなければなりません。

ガソリン代で按分比率を求める場合は、次の方法があります。

・走行距離

仕事で〇km走り、残り〇kmをプライベートで走った場合、〇:〇の比率で計上

・使用日数

一週間に営業日数が6日あり、その日だけ事業用として使う場合、6/7で計上

③研究開発費

セミナーや試飲会・試食会など、飲食店向けのイベントに参加することもあると思います。

これらにかかる受講料や参加料は、経営のノウハウを学んだり、アイディアを得たりするために必要な経費です。そのため、「研究開発費」とすることができます。

ちなみに、市場調査やメニュー立案のために他店で食べ歩きをした場合にも、研究開発費となります。

④福利厚生費

スタッフの歓送迎会や、信頼関係を深めるためにおこなう食事会、慰労旅行などは、「福利厚生費」となります。休憩スペースに置いているお茶やコーヒー、まかない代なども福利厚生費に含めることができます

ただし、これらを福利厚生費とするには「スタッフ全員を対象とし、金額がおおむね一律であること」「高額すぎず、社会通念上相当の金額であること」などの条件があります。

このほかにも、サービス費(客席に置く新聞や雑誌など)、衛生費(制服のクリーニング代など)など、経費にできるものがないかチェックしてみましょう。

【飲食店経営】節税対策③青色申告制度を利用する

■65万円の特別控除を受ける

所得を600万円、経費を200万円と想定し、青色申告をしない場合とした場合の税金を計算してみました(ここでは、扶養控除などは抜きで考えています)。

【青色申告をしない場合】

課税所得=収入600万円-経費200万円=400万円

課税所得400万円×税率20%-控除額427,500円=所得税額372,500円

【青色申告をする場合】

課税所得=収入600万円-経費200万円-青色申告特別控除65万円=335万円

課税所得335万円×税率20%-控除額427,500円=所得税額242,500円

このように、青色申告をすることで13万円の節税につながります。

ただし、65万円の特別控除を受けるためには、「単式簿記」ではなく、すこし複雑な「複式簿記」で記帳をしなければなりません。税理士に依頼する、もしくは『freee』などのクラウド会計ソフトを利用するのがおすすめです。会計ソフトを利用すれば、毎日の記帳だけでなく、税額の計算や確定申告書類の作成なども自動でおこなえます。

▼freeeについてはこちら▼

個人経営の飲食店に会計ソフトFreee(フリー)を勧める5つの理由を徹底解説

■専従者制度を使う

「青色申告の専従者制度」を使うと、配偶者や家族に支払っているお給料を全額経費にできます。次の条件を満たしているかチェックしてみましょう。

1.青色申告をした本人と、生計をともにする親族であること

2.当該年度の12月31日の時点で、15歳以上であること

3.青色申告をした人の事業に、6か月を超える期間従事していること

1と2にあてはまっていても、高校生や大学生の場合には適用されません。くわしくは下記の記事をチェックしてみてください。

▼「青色申告」について知りたい方はこちら▼

青色事業専従者給与に関する届出書について

【飲食店経営】節税対策④法人化を検討する

所得が900万円を超える場合には、法人化を検討しましょう。法人税は、所得800万円までは税率15%、800万円を超える部分は23.2%で一律なので、税負担を抑えることができます。事業所得の一部を自分のお給料にすれば、給与所得控除を受けられるのもメリットです。

ただし、会社設立や廃業の手続き、法人税の申告手続きなどが複雑です。かえって税負担が増えてしまうため、事業が成長していない場合は、法人化するのは避けましょう。

▼関連記事▼

2号店オープンで倒産リスクを回避!飲食店多店舗展開のメリットを知ろう

節税のしすぎはNG!やりすぎた節税が招く3つのリスク

これまで節税の方法について触れてきましたが、節税にはげむあまり所得を減らしすぎるのは危険です。個人事業主として大切な、「社会からの信用度」が下がってしまうからです。いきすぎた節税が招く、3つのリスクについても知っておきましょう。

①融資の審査に通らない

融資を受けるためには、収入のわかる「所得証明書」が必要です。そこに記載された所得金額があまりにも低いと、銀行に「このお店には返済能力がない」と判断され、審査で落とされてしまう可能性が高まります。

同じ理由で、キャッシング機能(お金を借りる機能)をつけたクレジットカードをつくるときにも、審査に通りにくくなります。

②入居審査に通らない

理屈は、銀行から融資を受けるときの審査と同じ。「この人は、きちんと家賃を支払えるのか?」という部分を見られ、所得があまりにも少ないと入居を断られてしまいます。

入居審査の基準は物件によって異なりますが、ひと月の家賃が所得の30%を超えると難しくなります。家賃15万円の物件を借りるには、年間所得が600万円(15万円×12か月÷30%)なければ厳しいということです。

③休業補償の保険金がもらえない

休業補償の保険金は「平均月間所得金額」がベースになっており、「平均月間所得金額×休業月数」といった式で求められます。極論ではありますが、所得金額がゼロであれば、万一のときにもらえる保険金もゼロ。節税のしすぎで所得金額が低くなると、いざというときに休業補償がもらえなくなる(受け取れる金額が少なくなる)リスクがあります。

また、控除を増やすために不要な保険に加入したり、「経費で落とせるから」とむやみにお金を使ったりすれば、手元の現金が減ってしまいます。これでは節税の意味がありません。

目先の税負担を減らそうとするあまり、長い目で見たときの損失にならないように気をつけましょう。

「資金繰り、節税について教えてほしい」

>>開店ポータルBizに無料相談する<<

>>開店ポータルBizに無料相談する<<

賢く節税するなら経営サポートサービス『クロスポイント』がおすすめ!

クロスポイント株式会社 HP:https://x-p.jp/

「忙しくて、節税対策についてゆっくり考えられない」「税金の知識にうとくて、考えただけで頭が痛い」。そんな方はひとりで悩まず、プロの税理士の力を借りてみてください。

おすすめは、飲食店向けのトータル経営サポートサービス『クロスポイント』。税理士のほかにも、弁護士や会計士といったプロフェッショナルが在籍しており、さまざまな面から経営相談に乗ってくれます。

「クロスポイント」だからできること

所得を把握し、正しく税金を納めるためには、日々のお金の出入りをきちんと把握しておかなければなりません。とはいえ、たまったレシートや伝票を整理し、ひとつひとつの取引を帳簿に書きこむ作業は骨が折れます。

クロスポイントでは、会計ソフト『freee』などと連携し、煩雑な会計作業を代行しています。会計作業をプロに任せてしまえば、メニューやサービスの改善、スタッフ教育といった「本業」に力を注ぐことができます。

・税務相談

飲食店のオーナーが支払う税金は、所得税のほかにも、住民税、消費税など複数あります。

税金の知識がないのに、無理に個人で手続きをすると、重大なミスによって営業どころではなくなる可能性も。

クロスポイントを利用すると、不安な税務関係の処理も、税理士のアドバイスのもとで安心しておこなえます。経営状況やオーナーの生活状況に合わせて、節税対策も提案してくれます。

・税務申告書の作成

個人事業主は、前年1月1日から12月31日までの所得を把握し、翌年2月16日から3月15日までの間に確定申告を済ませなければなりません。

会計ソフトを使って帳簿をつけていれば、自動でデータができあがっていくので、税務申告書をつくるときも困りません。

しかし、実際に提出する書類は手書きで記入しなければならないため、金額の計算が大変。クロスポイントなら、税務申告書の作成まで代行してくれるので安心です。

また、税務関連のサポートのほかにも、次のようなサービスを利用できます。

…月次決算報告の作成

タイムリーに経営状況がわかり、サービスや利益率の向上につなげられる

…マネジメント診断

四半期ごとにつくるレポートによって、長いスパンで見た経営状況をつかめる

…集客アドバイス

お店のそのときの状況にマッチする集客戦略を、プロの目線から提案

【料金プラン】

ベーシックプランは業界最安値の5,000円。飲食店経営のタイムリーな状態の把握から、効果的な施策によるムダの見直しが可能になります。どのプランにも、30日間の無料お試し期間があるのもうれしいところでしょう。

会計業務や資金調達、クロスポイントについてより詳しく知りたい方はこちらからお問い合わせください!

▼税理士費用相場について▼

飲食店が税理士と契約した場合にかかる費用相場【相談無料】

店舗経営・資金繰り・節税のお悩みは、開店ポータルBizにご相談ください!

お店を続ける限り、税金は毎年納めなければなりません。節税対策をまったくしていない場合、必要な額よりもかなり多くの税金を支払っている可能性もあります。税金の負担が減れば、手元に残るお金も増えるので、気持ちに余裕のある経営ができるようになりますよね。とはいえ、独断で節税にはげむと、所得の減少によって社会的信用度も下がってしまいます。プロに相談しながら、お店の状況に合わせた節税対策をしていきましょう。

▼関連記事▼

その保険、節税になっていますか?保険の見直しで節税対策を!

開店ポータルBizでは、資金調達や会計業務、節税、コスト削減、地域やお店にあった集客方法に関するご相談を無料で承っております。下記のフォームから、お気軽にご連絡ください。✨

開業チーター(旧開店ポータルBiz)へ無料相談する

お困りごとはありませんか?お気軽にご相談ください。

*は必須項目です。